财联社9月16日讯(编辑 若宇)数据显示,北向资金周五尾盘竞价出现小幅抢筹,全天净卖出24.6亿元,连续4日净卖出,本周累计减仓逾150亿元,拉长时间看,9月至今北向资金已累计净流出199.62亿元。此前,8月全月北向资金净流出规模达到896.8亿元,创下历史单月最大值。

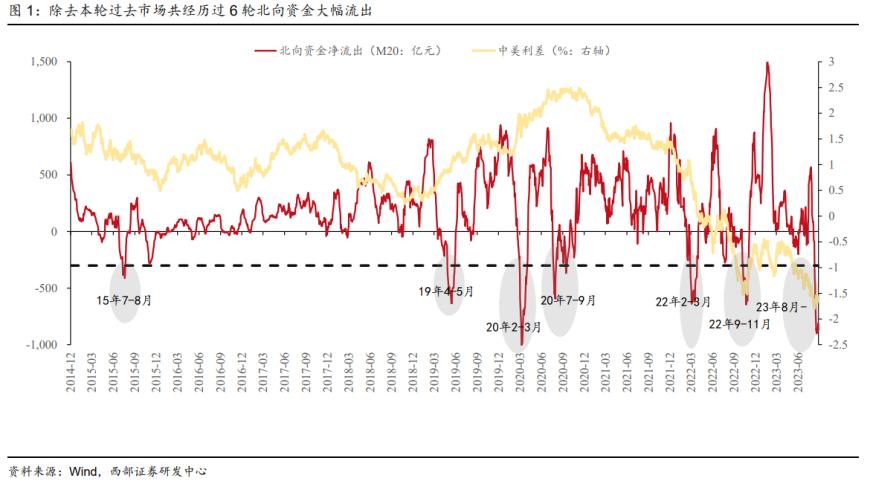

以史为鉴,西部证券易斌9月10日研报指出,A股历史出现过6轮北向资金大幅流出,分别为2015年7-8月,2019年4-5月,2020年2-3月,2020年7-9月,2022年2-3月以及2022年9-11月。

当前来看,本轮外资流出或已经接近尾声。过去6轮外资流出持续时间为22-57个交易日,均值为37个交易日。而截至目前(9月15日),本轮外资持续流出已达30个交易日,接近过去历轮外资大幅流出平均周期。

东北证券杨正旺9月11日研报表示,后续来看,政策持续密集出台,包括地产政策、刺激民营经济、减税降费等,或将推动市场信心修复,同时,近期PPI触底、PMI环比上行、出口同比降幅收窄等均表明经济持续修复,因此后续陆股通将难以再持续大幅流出。

复盘过去历轮外资流出情况,易斌指出,每轮外资大幅流出中重仓行业减持更多,但后续也会大幅回流,因而短期的外资波动并不会影响外资持仓结构的长期稳定性;此外,过去6轮外资大幅回流往往对应着此前流出因素的全部或部分消除,例如19年6月的中美关系缓和;20年3月美国推出超预期宽松政策应对疫情;20年11月美国大选落地,中美关系缓和;22年6月和12月的国内稳增长促经济政策密集推出等。

历史上北向资金流出后,在后续回流期间A股哪些行业获外资大幅增持?易斌表示,传统外资重仓行业如食品饮料、非银金融等以及直接受政策利好催化影响的地产链、消费链相关行业有望后续获得较多买入。此外,部分行业会受当期事件影响,比如在新冠疫情爆发初期,医药生物受外资青睐持续加仓,受外资流出影响较少;中美技术贸易摩擦期间,电子等相关行业也被外资大幅增持。

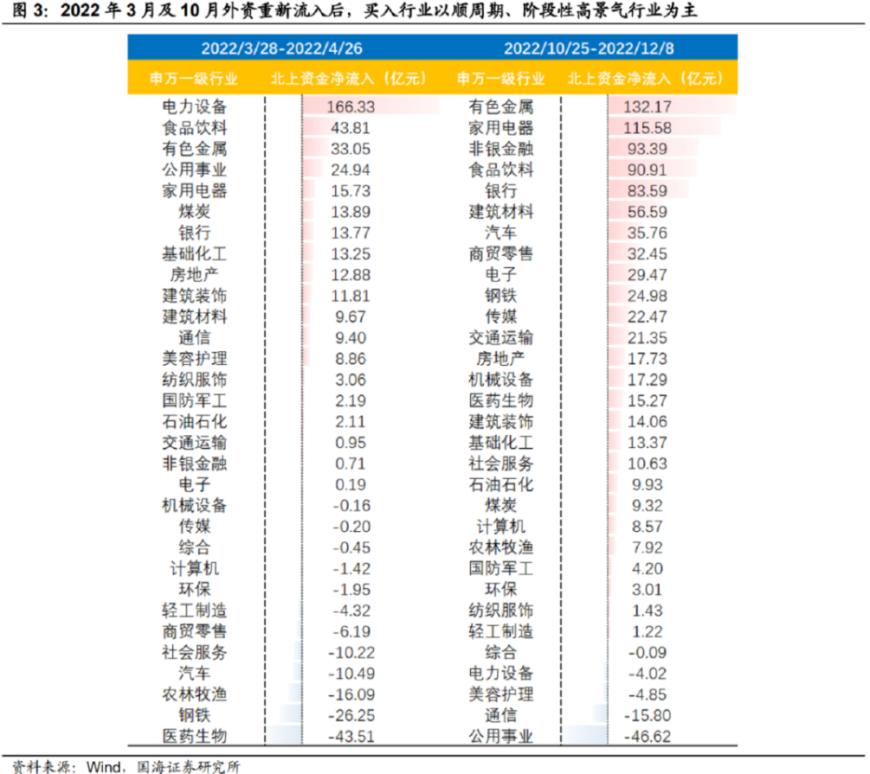

国海证券袁稻雨等人8月28日研报认为,外资结束持续性流出后,买入行业以顺周期或消费为主。如2022年3月市场逐步企稳,外资阶段性结束了持续净流出状态,2022年3月28日至4月26日外资净流入168.13亿元,买入前五大行业包括受益于新能源需求增加的电力设备、公用事业高景气品种,以及食品饮料、有色金属、家用电器等顺周期行业。2022年10月末外资结束持续净流出状态,10月25日至12月8日北上资金累计净买入786.53亿元,经济复苏预期下买入前五大行业以有色金属、家用电器、非银金融、食品饮料和银行顺周期行业为主。

综合历轮外资回流中的市场表现不难发现,在外资流入的前三行业中,食品饮料和银行两大行业出现四次,非银金融出现两次。

光大证券叶倩瑜等人9月11日研报指出,考虑当前市场对中秋预期相对谨慎,旺季反馈较优有望对食品饮料板块形成催化,近期多项利好政策出台,有望支撑板块估值水平。维持优选龙头的配置建议,重点推荐基本面强劲、确定性高的高端白酒贵州茅台/泸州老窖、今年成长势能足的区域酒龙头今世缘,以及下半年多措并举、规划积极的舍得酒业;另一方面,消费场景逐步恢复的预期下,大众品依然可围绕门店+供应链展开,核心推荐标的是绝味食品、安井食品、立高食品;另外建议关注业绩稳健、估值合理的细分龙头,推荐伊利股份以及洽洽食品。

华福证券郭其伟等人9月12日研报指出,当前银行板块享受多重政策利好:稳增长政策渐行渐近,房地产政策从紧转松,地方化债解决银行风险包袱问题,存款降息释放银行负债成本压力。而且板块基本面不弱,中报多家银行营收和业绩增速改善,反映出扎实稳固的盈利能力。建议关注具备业绩成长空间的中小银行长沙银行、民生银行、成都银行、江苏银行。

开源证券高超等人9月10日研报指出,银行调降定存利率利好储蓄型保单销售,活跃资本市场政策有望蔓延至保险公司,减少障碍、提升险企增配权益资产积极性或是引入中长期资金的重要政策举措,保险股资产和负债端边际向好,继续推荐,关注中国太保,中国人寿,中国平安,新华保险,中国人保,友邦保险。

高超等人进一步表示,近期券商板块超额收益有所下降,IPO管控、降费等让利型政策叠加市场交易量走弱对券商下半年手续费收入带来一定压制。考虑到目前券商板块机构配置和估值仍较低,政策面有望延续积极态势,稳增长组合拳利于提升权益市场风险偏好,当下券商板块仍具较强配置价值,关注华泰证券,财通证券,东方财富,国联证券,国信证券,中信证券,东方证券,兴业证券,同花顺,指南针,江苏金租,香港交易所。