8月18日,证监会提出了“活跃资本市场、提振投资者信心”一揽子政策措施,其中融资保证金比例下调、印花税率调降等利好均已落地,关于“优化证券公司风控指标计算标准,适当放宽对优质证券公司的资本约束”的表态目前尚未有具体细则出台,或为后续政策重点之一。

一直以来,流动性等风控指标掣肘券商扩表能力,监管层最新表态意味着券商的杠杆上限或将提升,以改善其资金使用效率,有望在中长期提振券商行业ROE和估值中枢,成为影响其基本面的核心α。

一、杠杆率限制为压制券商ROE的主要掣肘

2012年券商创新大会以来,行业加快推进业务模式转型升级,资本中介等重资本业务规模扩张为重要的发展方向,业务转型为行业带来明显的扩表需求,尤其是始于2019年的场外衍生品业务迅速发展,头部券商杠杆率逼近监管红线。

当前券商资本监管限制沿用2006年证监会发布的《证券公司风险控制指标管理办法》,其中设置了基于“风险覆盖率”、“资本杠杆率”、“流动性覆盖率”、“净稳定资金率”等的风险控制指标体系。在此框架下,券商杠杆率被限制在6倍左右,在业务机遇催生融资需求背景下,券商不得不使用股权融资缓解指标压力,2020-2022年券商再融资显著增加。

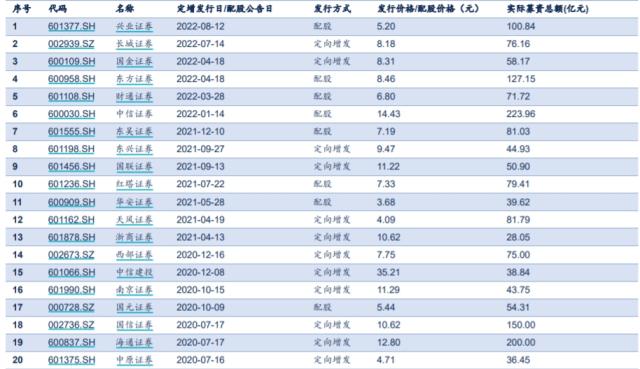

2020年以来券商部分再融资情况

数据来源:Wind,信达证券

一方面,券商再融资规模增加稀释原股东股权带来短期EPS摊薄压力,导致其ROE水平长期承压;另一方面,年初以来,经济预期的不确定性叠加行业费率下行预期,也成为压制行业估值重要因素。

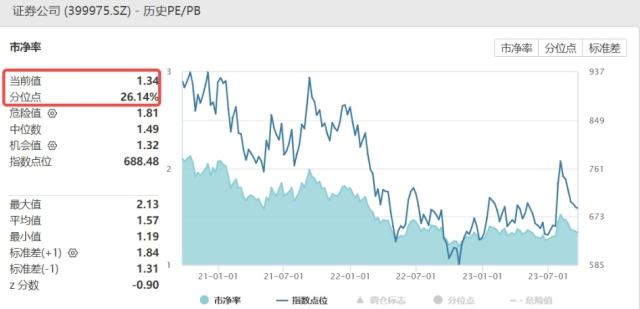

截至9月20日,券商板块(中证全指证券公司指数)市净率PB仅为1.34倍,仅位于近三年26.14%分位点。

资本市场高质量发展过程中,券商资本中介职能发挥必不可少,而当前券商行业风控指标约束较强,叠加券商再融资监管趋严,杠杆率限制成为困扰行业发展的根本问题,长期来看券商扩大资本与资产规模或是大势所趋。

二、ROE仍是券商股估值之锚,或为提升估值的关键

投资端改革背景下,证监会明确表示将“优化证券公司风控指标计算标准,适当放宽对优质证券公司的资本约束,提升资本使用效率”,券商尤其是机构业务领先的头部券商将显著受益于风控指标优化,更好发挥资本中介功能,实现自身做优做强、超预期发展。

以头部券商为代表,根据信达证券测算,若其杠杆指标松绑,杠杆率提升,预计有望带动ROA提升0.1-0.5pct,带动ROE提升1.2-5.0pct。当前头部券商用表能力持续改善,或具备杠杆松绑的潜力,未来或可见券商杠杆放开政策下的ROE水平提升。

值得注意的是,历史经验表明,券商PB与ROE存在较高关联度,历次券商行情中的估值修复程度均与行业ROE水平有较高的相关度。

数据来源:Wind,浙商证券研究所

如2007年行业ROE约40%,PB最高达到17.7倍,PE在100倍以上。而2018年行业ROE为3.5%,PB仅提升至1.8倍,PE提升至39倍。后续随着券商提高盈利能力及杠杆率水平,行业PB有望迎来向上的修复机遇。

数据来源:Wind,浙商证券研究所

三、大贝塔与阿尔法共振,才能让券商板块迎来真正的大行情

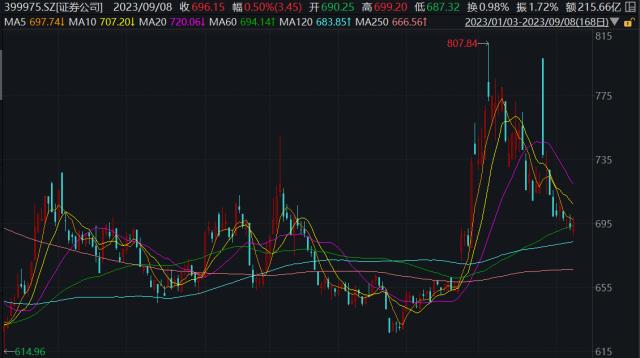

经过7月下旬以来的冲高再回落,券商板块进入分歧时间,超额收益有所减弱,截至目前券商指数(中证全指证券公司指数)已下行至60日均线附近。

展望板块机会,券商ETF(512000)基金经理丰晨成认为,活跃资本市场背景下,新一轮行业创新周期已开启,券商本身政策α已到位,后续券商资本约束优化将对券商再融资空间带来显著利好,增厚其ROE上修空间;但短期券商进一步上涨的驱动力来自市场景气度改善,大贝塔与阿尔法共振才能让券商板块迎来真正的大行情。

市场β方面,8月多个宏观数据释放边际回暖信号,但经济基本面拐点暂未出现,叠加小长假将至,市场量能持续萎缩,情绪方面仍较弱,或是压制券商上行的阻力。后续可关注A股环境的变化和优质券商杠杆宽松的力度来判断板块向上弹性。

市场政策具备,静待经济暖风,券商板块是市场β的集中代表,政策松绑、监管让利、业务创新等方面的政策预期都将为券商盈利增长开启想象空间,行业中长期发展前景有望继续向好,带动估值进一步修复,当下或为左侧布局的好时机。

看好券商板块后市行情的投资者可以重点关注券商ETF(512000)。公开资料显示,券商ETF(512000)跟踪中证全指证券公司指数,一键囊括50只上市券商股,其中近6成仓位集中于十大龙头券商,“大资管”+“大投行”龙头齐聚;另外4成仓位兼顾中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是集中布局头部券商、同时兼顾中小券商的高效率投资工具。

数据来源:沪深交易所。

风险提示:券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15。指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。